10:55 Sáng

-24/05/2023

Thuế tiêu thụ đặc biệt được áp cho một số loại hàng hóa dịch vụ nhất định nhằm mục đích điều tiết, hạn chế việc sử dụng các loại hàng hóa dịch vụ này. Cách tính thuế tiêu thụ đặc biệt chi tiết năm 2023 được giới thiệu trong bài viết dưới đây.

Các hàng hóa dịch vụ được coi là xa xỉ, có hại cho môi trường, tác động tiêu cực đến cộng đồng khi sử dụng bị đánh thuế tiêu thụ đặc biệt. Đây cũng có thể là những loại hàng hóa dịch vụ mà nhà nước không khuyến khích tiêu dùng, sử dụng vì một lý do đặc biệt nào đó. Có thể thấy, thuế luôn là một công cụ để nhà nước điều tiết xu hướng và thói quen tiêu dùng của người tiêu dùng.

Một số hàng hóa, dịch vụ bị đánh thuế tiêu thụ đặc biệt: rượu, bia, thuốc lá, xe ô tô, dịch vụ vũ trường, quán bar, dịch vụ xổ số…

Đọc thêm bài viết: Thuế Tiêu thụ đặc biệt là gì? Những đối tượng phải chịu loại thuế này

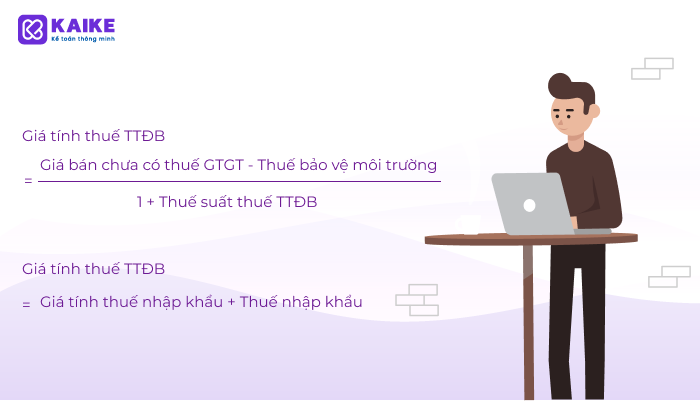

Trong các trường hợp khác nhau như hàng hóa dịch vụ sản xuất trong nước, hàng nhập khẩu, hàng gia công, giá tính thuế tiêu thụ đặc biệt được xác định theo các công thức khác nhau. Cụ thể:

Thuế suất của các hàng hóa dịch vụ chịu thuế tiêu thụ đặc biệt được quy định trong phụ lục của nghị định 108/2015/NĐ-CP. Mức thuế suất thuế tiêu thụ đặc biệt có sự thay đổi qua thời gian chứ không cố định. Điều này thể hiện sự thay đổi trong quan điểm của Nhà nước đối với mức độ hạn chế tiêu thụ các mặt hàng chịu thuế tiêu thụ đặc biệt.

Ví dụ như đối với sản phẩm thuốc lá, đến hết ngày 31/12/2018, mức thuế suất thuế tiêu thụ đặc biệt là 70%. Nhưng từ ngày 01/01/2019, mức thuế suất này tăng thêm 5% ở mức 75%. Vậy mức thuế suất thuế tiêu thụ đặc biệt của mặt hàng này có xu hướng tăng lên, thể hiện việc nhà nước muốn giảm thiểu thêm mức tiêu dùng của sản phẩm này.

Mức thuế suất thuế tiêu thụ đặc biệt cũng được áp dụng cụ thể với từng loại hàng hóa, dịch vụ riêng biệt. Khi tính thuế tiêu thụ đặc biệt, cần kiểm tra kỹ mức thuế suất, do cùng một mặt hàng nhưng có những đặc điểm khác nhau thì mức thuế suất thuế tiêu thụ đặc biệt cũng khác nhau.

Ví dụ:

Đối với xe ô tô dưới 24 chỗ đều chịu thuế tiêu thụ đặc biệt nhưng dung tích xe khác nhau thì mức thuế suất thuế tiêu thụ đặc biệt khác nhau. Hoặc phân loại ra xe ô tô đưới 9 chỗ ngồi thì mức thuế suất khác với xe ô tô từ 9 chỗ ngồi trở lên.

>> Chỉ 2.000.000đ – Sở hữu ngay công cụ hỗ trợ kế toán ưu việt

Thuế tiêu thụ đặc biệt phải nộp dựa trên giá tính thuế và thuế suất của hàng hóa dịch vụ chịu thuế tiêu thụ đặc biệt. Doanh nghiệp cần kê khai và nộp thuế tiêu thụ đặc biệt khi có phát sinh.

Thuế tiêu thụ đặc biệt phải nộp = Giá tính thuế tiêu thụ đặc biệt x Thuế suất thuế tiêu thụ đặc biệt

Nhập khẩu 1000 chai rượu 35 độ với giá $100/chai, chi phí vận chuyển lô hàng là $500. Biết tỷ giá là: 1 đô la = 23.000 VND

Giả sử:

=> Tính số thuế tiêu thụ đặc biệt mà doanh nghiệp phải nộp.

Giá tính thuế nhập khẩu rượu: 100$ x 1000 chai x 23.000 + 500 x 23000 = 2.311.500.000 đ

Thuế nhập khẩu rượu = Giá tính thuế nhập khẩu rượu x thuế suất thuế nhập khẩu rượu

= 2.311.500.000 x 20% = 462.300.000

Giá tính thuế tiêu thụ đặc biệt của rượu: 2.311.500.000 + 462.300.000 = 2.773.800.000dd

Thuế tiêu thụ đặc biệt phải nộp của rượu: 2.773.800.000 x 65% = 1.802.970.000 đ

Nói chung, cách tính thuế tiêu thụ đặc biệt không khó nhưng việc xác định mức giá tính thuế tiêu thụ đặc biệt và mức thuế suất áp dụng đối với từng hàng hóa dịch vụ cụ thể cần phải được xác định đúng. Đó là cơ sở để tính đúng số thuế tiêu thụ đặc biệt phải nộp. Hy vọng, bài viết trên đã cung cấp hướng dẫn chi tiết, dễ hiểu cách tính thuế tiêu thụ đặc biệt trong các trường hợp khác nhau.

Phần mềm kế toán Kaike

Nền tảng hỗ trợ đắc lực cho Kế toán & Nhà quản trị

Nền tảng hỗ trợ đắc lực cho Kế toán & Nhà quản trị

![]() Tiết kiệm 75% thời gian nhập liệu

Tiết kiệm 75% thời gian nhập liệu

![]() Giảm thiếu tối đa sai sót số liệu kế toán

Giảm thiếu tối đa sai sót số liệu kế toán

![]() Cập nhật chế độ kế toán ban hành tự động, nhanh chóng

Cập nhật chế độ kế toán ban hành tự động, nhanh chóng

![]() Tự động lập báo cáo kế toán và báo cáo quản trị

Tự động lập báo cáo kế toán và báo cáo quản trị

Các bài viết liên quan:

Thuế Tiêu thụ đặc biệt là gì? Những đối tượng phải chịu loại thuế này

Chào mừng bạn đến với Kaike!

Vui lòng điền thông tin dưới đây để khởi tạo tài khoản

Mã OTP đã được gửi đến số điện thoại / email.

Vui lòng kiểm tra tin nhắn và nhập mã OTP vào ô bên dưới

THÔNG BÁO

Chào mừng bạn đến với Kaike!

Vui lòng điền thông tin tài khoản dưới đây